FX(外国為替証拠金取引)は、さまざまな国同士の通貨を交換しておこなう取引です。

たとえば、USD/JPYは「米国ドルと日本円」で構成された通貨ペアです。

2つの通貨で構成された通貨ペアは、国の経済状況によって通貨の価値が、上昇と下落を繰り返します。

今回の記事では、2010年から2015年の暴落と暴騰の事例を4つ解説していきます。

▼Contents

2010年〜2015年以前に起きた世界の暴落・暴騰

最初に、2010年以前はどのような暴落・暴騰があったのか知る必要があります。

2010年に起きたユーロ危機では、2008年に起きた「リーマンショック」により、経済影響を与えられた危機です。

そのため、リーマンショックでは世界的にどのような影響を与えたのか、知識を付けておきましょう。

2008年に起きたリーマンショックは、以下の記事で解説しています。

FX取引では、経済の影響も反映されます。

そのため、FX取引の開始を検討されている方は、過去に起きた事例から分析や対処法などの知識をつけておきましょう。

2010年から2015年に起きた「暴落・暴騰」は、主に以下の4つです。

- ユーロ危機(Euro Crisis)

- スイスフランショック

- スペイン危機

- チャイナショック

【FX暴落・暴騰】2010年ユーロ危機(ギリシャショック)

ユーロ危機(ギリシャショック)は、2009年秋から2010年春にかけてユーロが急落しました。

ユーロ危機は、ヨーロッパで起きたため「欧州債務危機」ともいわれます。

ユーロ危機のきっかけは、世界の経済に影響を与えた2008年9月の「リーマンショック」が発端です。

ただ、ユーロの急落は2010年春までに起きたため、2010年に起きた経済的影響として解説していきます。

ユーロは、主にヨーロッパ(欧州)で使用されている通貨です。

ユーロが導入されている国は、欧州連合(EU)に加盟している国のみ使用されています。

ユーロ危機に関わりのあるギリシャは、1981年に欧州連合(EU)に加盟しています。

そして、欧州連合の財政条件を満たし、2001年にユーロの導入を開始しました。

欧州連合(EU)に加盟している国は、以下の19カ国です。

- オーストラリア

- ベルギー

- キプロス

- エストニア

- フィンランド

- フランス

- ドイツ

- ギリシャ

- アイルランド

- イタリア

- ルクセンブルク

- マルタ

- オランダ

- ポルトガル

- スロバキア

- スロベニア

- スペイン

- リトアニア

- ラトニア

2009年にギリシャ政権の赤字隠しが発覚

ギリシャでは、2009年10月にギリシャ政府の「赤字隠し」が発覚します。

当時のギリシャでは、放漫財政体質がユーロ圏の各国から非難され続けていました。

放漫財政体質とは?

細かい収支などの計算をせず、お金を無造作に使うことを意味します。

ギリシャでは、2009年10月に新民主主義党(右派)から、全ギリシャ社会主義運動(左派)へ政権交代します。

政権が交代したことにより、財政赤字が発覚したのです。

ギリシャの財政赤字は、GDP比で5%ほどと報告されていました。

しかし、実際の財政赤字は12.7%と判明しています。

さらにその後、13.6%に修正されたのです。

財政赤字が発覚あとに、ギリシャの新政権から財政健全化計画が発表されました。

そして、2010年の2月16日にEUから条件付きで財政健全化計画が承認されます。

EUからの条件とは、定期的にギリシャ政府から財政健全化計画の進捗報告を義務付けることです。

債務不履行が懸念され連鎖倒産する可能性も予想される

ヨーロッパの金融機関は、ギリシャの国債を大量に保有していました。

ギリシャは、欧州の銀行から多額の借金があることを意味します。

しかし、ギリシャは財政に余裕がほとんどない状況でした。

そのため、債務不履行(デフォルト)が心配される事態となったのです。

債務不履行とは?

契約によって約束した義務を果たさないこと。

お金を借りていた場合、返済をしなければ債務不履行です。

債務不履行は、デフォルトともいわれます。

債務不履行になった場合は、他の銀行も連鎖倒産する可能性があるのです。

連鎖倒産が起きてしまった場合は、欧州の景気が悪化してユーロの価値が下がってしまいます。

ギリシャは、債務不履行が懸念されたため、ヨーロッパ全土を巻き込んだユーロ危機へと繋がっていきました。

ユーロの価値が下がるため安全な通貨に資産が移された

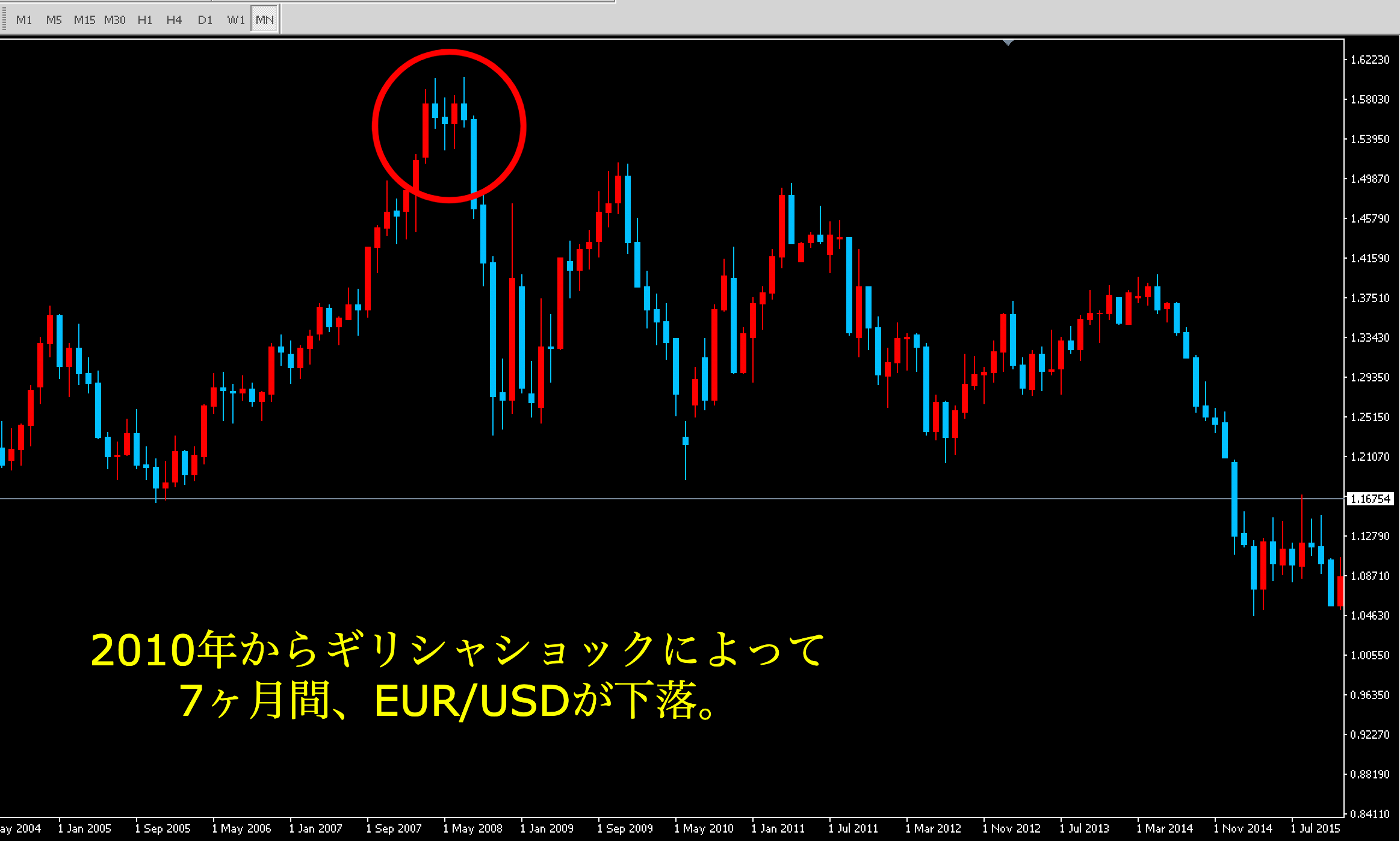

ユーロは、2010年1月から為替相場で、約7ヶ月間下落し続けました。

そのため、取引量の多いEUR/USD(ユーロドル)は大幅に下落しています。

たとえば、FX取引でEUR/USDを買いで保有していた場合は、損失が拡大し続けていきます。

当時は、ユーロを保有するのは、危険と判断されました。

そのため、ドルや日本円など安全な通貨に資産が移されることになります。

EUが約11兆円の資金援助をしてギリシャショックが収束した

ユーロ危機の収束は、欧州連合(EU)と国際通貨基金(IMF)がギリシャへ資金援助して収束に向かいます。

2010年5月に、EUとIMFが約11兆円の資金を援助したのです。

欧州連合(EU)に加盟しているドイツなどが、ギリシャはEUから離脱させないと表明します。

EUとIMFは、ギリシャに対して11兆円にものぼる資金援助を決定したため、前述した債務不履行は逃れました。

資金援助が決定したため、ユーロ圏の不安も解消されユーロの買い戻しがおこなわれたのです。

以上が、ユーロ危機の発端から、ユーロ危機の収束の内容になります。

【FX暴落・暴騰】2015年スイスフランショック

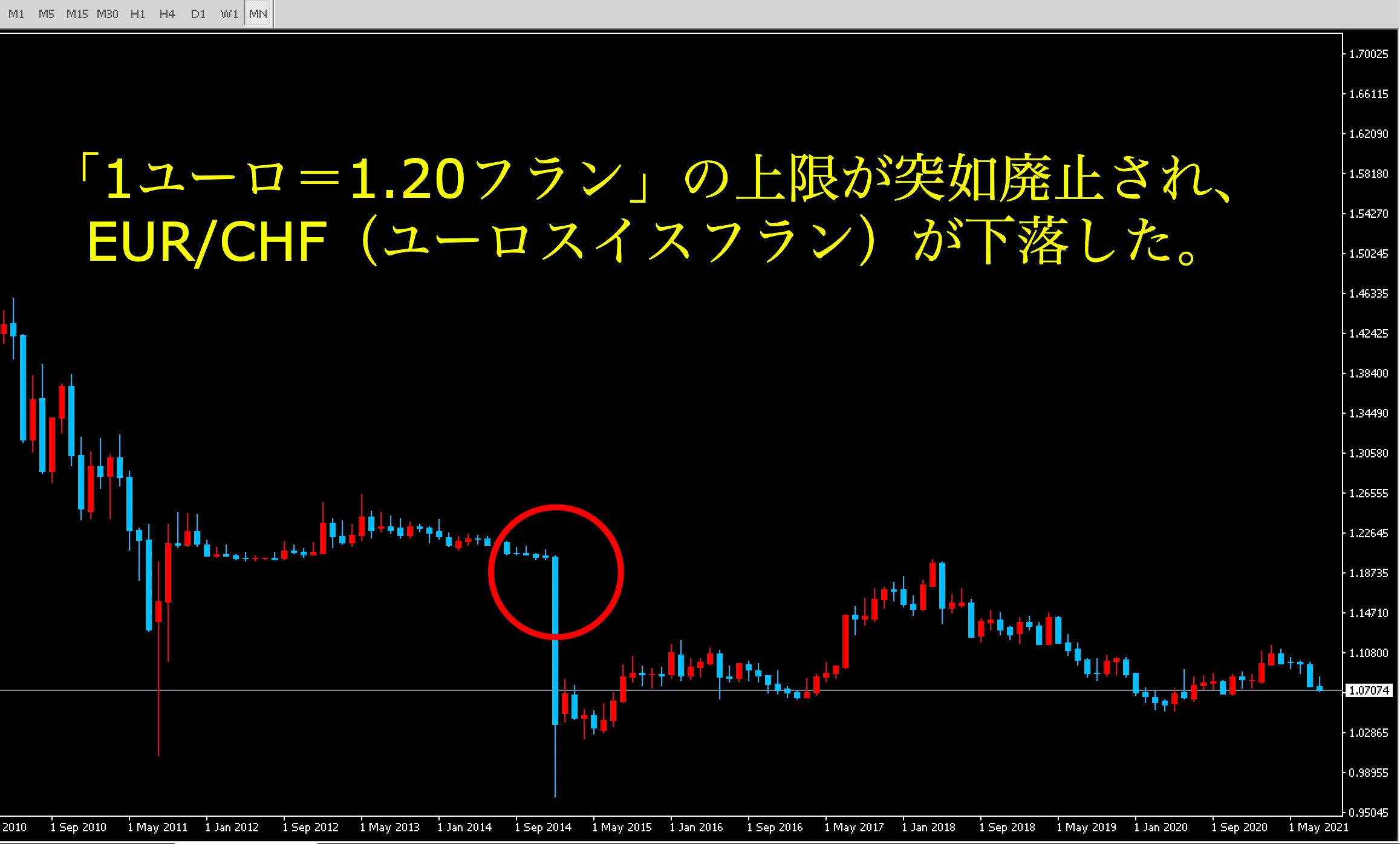

スイスフランショックは、2015年1月15日にスイス国立銀行の政策変更が発端です。

スイス国立銀行では、EUR/CHF(ユーロスイスフラン)の通貨に対して為替介入を「1ユーロ=1.20フラン」の上限としていました。

為替介入とは?

外国為替市場で自国通貨の安定させるために取引をおこなうこと。

通貨当局の中央銀行が、経済状況を反映させるために為替介入をおこないます。

正式名称は、外国為替平衡操作(がいこくかわせへいこうそうさ)です。

2015年にスイス国立銀行は、為替介入「1ユーロ=1.20フラン」の上限を突如廃止すると発表しました。

そのため、EUR/CHFの数値が「1ユーロ=1.20フラン」から「1ユーロ=0.85フラン」まで約30%暴落しています。

加えて、スイス国立銀行が発表した内容は、国連の専門機関である国際通貨基金(IMF)にも事前報告されていなかったのです。

スイスフランショックはユーロ危機の影響によって起きた

スイスフランショックは、スイス国立銀行が急な政策変更したことによりEUR/CHFが暴落しました。

しかしスイス国立銀行は、2010年に起きたユーロ危機の影響によって、政策変更をしなければならない状況だったのです。

ユーロ危機では、ユーロの通貨を保有していると危険と判断されます。

そのため、安全通貨とされるフランへ資産がユーロで買われたのです。

ユーロからフランへ移されることは、フランの価値が上昇します。

しかし、前述したようにスイス国立銀行では、ユーロ危機が起きる前「1ユーロ=1.20フラン」の上限が決められていました。

上限の廃止をしなければ、1.20フランを維持するために継続的な介入は不可能と判断されたのです。

相場が瞬間的に急落するフラッシュクランが起きる

スイスフランショックが起きる前は、EUR/CHFの為替相場に上限が決められていました。

上限が決められていたため、大幅に変動もなく安定していたのです。

しかし、上限廃止の発表された瞬間に、一気に暴落しています。

為替相場では、瞬間的に急落することを「フラッシュクラン」と呼びます。

そのため、多額の追加証拠金がFXトレーダーを襲う事態が起きました。

追加証拠金とは?

追加証拠金は、追証(おいしょう)ともいわれます。

追加証拠金は、証拠金維持率が一定の数値を下回ったときに追加で入金する制度です。

追加で資金を入金しなければ、FX取引の継続ができない状態になります。

FX証券会社によって、設定された証拠金維持率を下回ると追加証拠金の通知が届きます。

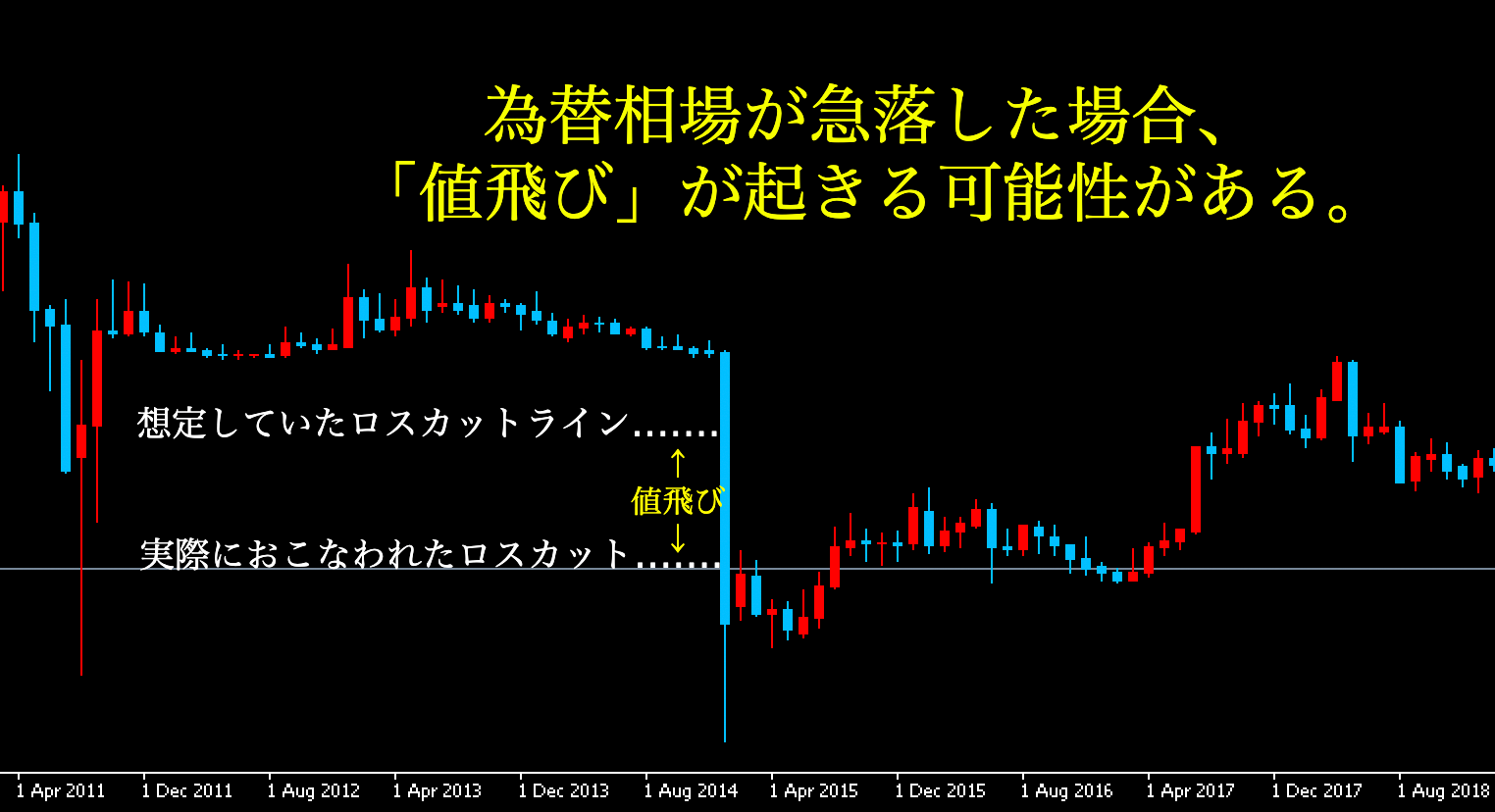

ロスカットラインを超えた「値飛び」が起きる

FX取引では、取引をおこなっている通貨に対して、損切りラインの設定が可能です。

しかし、「フラッシュクラン」による相場の急落を起こした場合、設定したロスカットラインで約定されない場合があります。

FXでは、想定していた損切りラインを超えて約定されることを「値飛び」といいます。

損切りラインを設定した場合でも、約定が間に合わない可能性もあるため注意しましょう。

加えて、海外のFX証券会社では「ゼロカットシステム」の制度が利用可能です。

ゼロカットシステムとは?

FXの海外証券会社では、口座残高がマイナスになった場合に、損失分を証券会社が負担してくれるサービスです。

損失分を負担してくれるため、マイナスになった口座残高をゼロにリセットしてくれます。

為替相場は、経済の影響により急落する可能性があります。

そのためFX取引をおこなうときは、急な下落に注意しながら取引をおこないましょう。

【FX暴落・暴騰】2012年スペイン危機

2012年に起きたスペイン危機は、「スペイン金融危機」「スペイン経済危機」とも呼ばれます。

スペイン危機は、2010年に起きた欧州債務危機の1つです。

しかし、スペイン危機は前述した「ギリシャショック」とは異なります。

スペインでは、1999年1月からユーロの導入を開始しています。

そのため、欧州連合(EU)の先進国から、新しい新興国に資金が移動される現象が起こりました。

当時スペインでは、金利が低いため投資をおこなう国として不動産投資などが、おこなわれていいきます。

加えてスペインの不動産購入では、返済期間が50年にもおよぶ長期住宅ローンが条件です。

そのため、資金の流入が重なって、スペインでの不動産バブルとなっていきます。

2008年のリーマンショックによりスペインの不動産バブル崩壊

スペインは、1999年にユーロを導入してから不動産バブルにより経済的にも成長を続けていました。

しかし、スペインでの不動産バブルは、世界的に影響を与えた「リーマンショック」により崩壊していきます。

「リーマンショック」は、世界的に広がっため、欧州の銀行でもスペインの不動産バブルの崩壊が懸念されました。

そして、「リーマンショック」により、資金繰りが悪化します。

資金繰りとは?

会社収支の過不足を調整すること。

不動産などは、資金ではなく資産になります。

そのため、資産を資金に戻して、すぐに支払いできる状態にする意味です。

資金繰りが悪化したため、銀行から不動産業界への融資をストップと報告されたのです。

当時のスペインでは、不動産業に加えて、建設業もおこなわれていました。

しかし、世界各国で銀行から不動産融資がストップしたため、スペインでも建物の建設も中断されていきます。

そのため、建設された不動産は買い手なども見つからず、建てられた物件が大量に残る形になったのです。

加えて、スペインがユーロを導入したときは、他国からも資産がスペインに移されました。

しかし、欧州で起きた「ユーロ危機」で銀行も経営が深刻化し、ユーロへ資産は移されない状況になります。

7つの銀行が統合したバンキア銀行の赤字が発覚する

スペイン危機の引き金となったのは、スペインで7つの銀行が統合して設立された「バンキア銀行」の赤字が発覚したことです。

2012年5月に公的資金注入が発表され、黒字経営と公表されていました。

しかし、実際は約30億ユーロの赤字があったのです。

公的資金注入とは?

公的資金注入とは、銀行を支援するために、政府などが税金を投入することです。

税金を投入することで、金融システム全体を安定につなげることが可能になります。

赤字が発覚したため、スペインの国民は金融機関や国家への不信が高まっていきます。

スペインの銀行にお金を預けていた人々は、ユーロ圏内ではなく他国の銀行に預金を移すようになっていったのです。

そのため、欧州債務危機とバンキア銀行の赤字発覚によって、スペイン危機が起きてしまいます。

スペイン政府は欧州連合(EU)に金融支援を要請

スペイン政府は、2012年6月9日に欧州連合(EU)へ資金支援を要請すると発表します。

しかし、アメリカの格付け会社ムーディーズが、スペインの国債を3段階引き下げの発表します。

国債格付けは、債券自体の信用リスク度合いを示した格付けです。

そのため、銀行問題に関する条件付きの支援でおこなわれます。

条件とは、「不良債権の処理、銀行ガバナンスの強化、規制や監督枠組の強化」などさまざまな条件です。

そしてスペインで、四半期ベースで定期的に履行状況の報告をおこなうこととなります。

優良銀行の強化とSAREBの設立により金融市場は回復に向かう

スペインは、国内の銀行を優良銀行と不良銀行に分類します。

そして、優良銀行を再編成し強化していきました。

そのため、不動産バブル崩壊で発生した不良債権を処理するために、スペイン資産管理会社(SAREB)が設立されます。

銀行が抱えていた不良資産をSAREBが買い取り、損失拡大を食い止めました。

SAREBは、不良債券の買い取りで支出した費用は、413億ユーロです。

SAREBが支出したことによって、株価の上昇、銀行資本の流動性回復が確認されました。

そして現在のスペイン経済は、信頼を取り戻していっています。

【FX暴落・暴騰】2007年〜2016年チャイナショック

中国は、経済的にも飛躍的な成長を遂げています。

そして、2010年には米国に次ぐ世界第2位の経済大国となっています。

チャイナショック(中国ショック、中国危機)とは、中国から広まった世界の金融市場に影響を与えた出来事です。

中国は、急激に経済が成長したため、世界的に影響を与える大国となりました。

以下では、中国が世界の金融市場に与えた内容を解説していきます。

- 2007年2月上海総合指数の急落によるチャイナショック

- 2015年6月上海総合指数の大暴落によるチャイナショック

- 2016年1月中国株の暴落によるチャイナショック

2007年2月上海総合指数の急落によるチャイナショック

2007年2月では、上海総合指数は上昇局面にありました。

しかし、中国政府が「株式売買益に対する課税」を強化するなどの噂が広がります。

噂が流れたことによって、株式を売却し利益確定する人々が増えたのです。

そのため、上海総合指数は1日で8.8%下落します。

そして上海総合指数の下落では、日米欧州(日本・アメリカ・ヨーロッパ)など、世界中で連鎖的に株安を引き起こしていきました。

上海総合指数の急落は、「上海ショック」「上海株ショック」とも言われます。

2015年6月上海総合指数の大暴落によるチャイナショック

2015年6月では、上海総合指数は大暴落してしまいます。

当時上海株式指数は、リーマンショックが起きた後に最高値を更新したのです。

最高値を更新したのは、景気対策が追加されたり、金融緩和などがおこなわれました。

そのため、上海総合指数は急激に上昇しバブル状態になります。

ただ、急激に上昇したため「急落するのではないか」という懸念も出てきます。

そして、2015年6月12日にバブルが弾ける形で、高値5178.19ポイントから約1ヶ月間下落する状態になりました。

最終的に上海総合指数は、2015年7月9日に安値3373.54ポイントまで下がってしまいます。

約1ヶ月間の下落率は、34.8%を記録したのです。

ただ、中国と関係のある多国籍企業は影響を受けます。

しかし、世界的に株価の暴落はありませんでした。

2015年8月人民元の急落と上海総合指数の大暴落

2015年8月11日では、中国人民元が急落します。

急落した理由は、中国の中央銀行が、USD/CNY(中国人民元対米ドル)の基準値を大幅に引き下げたことが原因です。

そのため、約2日間にわたって基準値が引き下げられ、中国人民元の急落が続いてしまいます。

一時は、中国人民元は回復に向かいます。

しかし、2015年8月18日に下落を再開し、約1週間で28.8%ほど暴落となりました。

上海株安は、世界的に影響を与えて、世界の金融市場も混乱に陥ってしまいます。

2016年1月中国株の暴落によるチャイナショック

引用元:Google Finance

2016年1月では、中国株が大暴落したことによってチャイナショックが起こります。

2015年の12月では、12月の「製造業購買担当者指数」の予想が下回り、上海株が暴落しました。

そのため、上海株の暴落によって世界の株式市場も急落したのです。

加えて、2016年1月4日に導入された「サーキットブレーカー」も1つの原因として挙げられます。

サーキットブレーカーとは?

サーキットブレーカーは、相場を安定させて取引を一時中断する制度です。

株価の相場などが、一定の範囲を超えた場合に発生します。

しかし、サーキットブレーカを導入した取引初日に「CSI300指数」が7%下落します。

CSI300指数が下落したため、サーキットブレーカーが発動し、株式と先物の取引が停止してしまったのです。

CSI300指数とは?

CSIとは、China Securities Index社の略称です。

CSI300指数は、流動性の高い300銘柄で構成されている株価指数を示します。

中国A株になるため、基本的には中国人しか投資できない株式です。

サーキットブレーカーが発動した場合は、株を売れなくなります。

そのため、中国の証券当局はサーキットブレーカー制度発動の一時見合わせをおこなったのです。

その後、世界的に1ヶ月から1ヶ月半ほど株価は、下落していきます。

加えて中国株大暴落は、「中国人民元、株価、為替相場」も下落する事態となってしまいました。

為替相場の暴落・暴騰に対して備えておくべきこと2つ

FXは、世界の経済状況によって相場が変動する投資です。

そのため、急な暴落や暴騰が起きたときに備えておく必要があります。

FX取引をおこなうときは、日本の経済状況だけではなく、世界の経済状況も把握しなければなりません。

急な暴落がおきたときに、損失を出さないためにも世界の経済状況を把握しておきましょう。

取引通貨ペアに関係ある国の経済状況を把握しておく

FX取引では、2つの通貨が組み合わせられた通貨ペアで取引をおこないます。

たとえば、EUR/USD(ユーロドル)は欧州と米国の通貨が組みわせられた通貨ペアです。

そのため、EUR/USDの通貨ペアで取引する場合は、欧州と米国の経済状況を把握する必要があります。

前述したユーロ危機では、2008年に起きた「リーマンショック」の影響によって起きた危機です。

そして当時は、ユーロの通貨に資産を移すことが危険だと判断されます。

危険だと判断されたため、ユーロの価値は大幅に下落したのです。

経済的影響は、1カ国で起きた問題でも世界に影響を与えてしまいます。

なぜなら「リーマンショック」によって、「ユーロ危機」と「スイスフランショック」が起きています。

加えて「ユーロ危機」の影響によって「スペイン危機」が起きているのです。

FX取引では、国の経済状況が反映されるため、世界の経済状況を把握しながら取引をおこないましょう。

まとめ

今回は、2010年から2015年に世界的に影響を与えた「暴落・暴騰」の事例を解説しました。

今回の記事をまとめると、以下の通りです。

- ギリシャの赤字発覚によりユーロ危機が起きる

- ユーロ危機が起きたことによりスイスフランショックが起きる

- リーマンショックによってスペインの不動産バブルが崩壊する

- 上海総合指数の暴落によってチャイナショックが起きる

- 為替相場の暴落・暴騰に備えるには経済状況を把握しておく

FX取引の為替相場では、いつなにが起きるかわかりません。

しかし、各国で起きた問題によって為替相場にも反映していることがわかります。

FX取引をおこなうときは、取引する通貨ペアはどの国の影響で変動しているのか把握しておきましょう。